险资扩张另类投资版图 公募REITs成“稳收益”新阵地

- 创业

- 2025-03-12 08:36:02

- 13

登录新浪财经APP 搜索【信披】查看更多考评等级

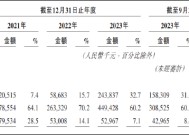

“作为中国人寿集团旗下的另类投资资产管理平台,国寿投资发挥另类投资优势,积极参与公募REITs战略配售,目前整个中国人寿集团系统已参与23只公募REITs的战略配售,项目业态涵盖商业地产、保租房、新能源、高速公路、工业厂房、产业园等,约占保险行业公募REITs投资规模的近10%。”国寿投资不动产投资事业部相关负责人在接受中国证券报记者采访时表示。

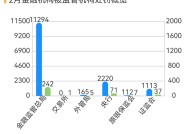

中国证监会网站3月10日消息显示,南方基金申报“南方润泽科技数据中心REIT”,相关材料已获接收,这是业内首只申报的数据中心类项目REITs产品。近期,公募REITs热度较高。截至3月11日,全市场已有63只公募REITs上市,涵盖仓储物流、交通基础设施、能源基础设施、园区基础设施等资产类别,合计发行规模约1684亿元。

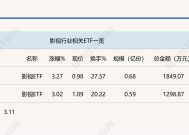

记者调研了解到,在资产荒背景下,公募REITs吸引不少长久期且偏好较高分红的资金,险资便是重要配置力量之一,多家保险机构通过战略配售、网下投资及二级市场择时交易等方式参与公募REITs投资。多位保险机构人士告诉记者,公募REITs的底层资产与股票、债券等大类资产的相关性较低,能够分散风险、优化投资组合,同时公募REITs具有低风险、收益稳定的特点,与险资投资需求相契合。不过,在业内人士看来,因受到偿付能力的约束,目前险资投资公募REITs仍有掣肘,建议进一步优化相关政策,适当降低投资风险因子,提升险资投资意愿。

● 本报记者 陈露

加大配置力度

近期,部分新上市公募REITs受到市场追捧。截至3月11日,今年以来,共有5只公募REITs上市,其中4只在上市首日触及涨停。

中国证券报记者注意到,作为公募REITs的重要配置力量之一,险资通过战略配售、网下投资及二级市场择时交易等方式参与公募REITs投资。比如,在近日上市的汇添富九州通医药REIT的战略投资者中出现多家险资,太平洋寿险、太平洋产险、中国农再、国寿资产、泰康人寿、泰康养老合计承诺认购份额占基金份额发售总量比例超12%。还有包括生命资产、大家资产、泰康资产、中英人寿、长城人寿、国民养老、国富人寿等在内的多家保险机构,通过保险资管产品或保险资金投资账户参与汇添富九州通医药REIT的网下投资。近日上市的华夏金隅智造工场REIT的网下投资者中,也出现大家资产、泰康养老、泰康资产、长城人寿、人保健康、人保财险等险资身影。

数据显示,截至3月11日,在已上市的63只公募REITs中,网下险资投资账户的配售金额合计83.72亿元。

近日,有险资宣布将成立合伙企业聚焦基础设施公募REITs投资。2月17日,中国人寿公告称,与财信人寿等多家公司合伙成立“北京平准基础设施不动产投资基金合伙企业(有限合伙)”,该合伙企业原则上只进行基础设施公募REITs投资,覆盖的产品包括产权类的基础设施公募REITs、特许经营权类或经营收益权类及其他类的基础设施公募REITs,重点覆盖京津冀、雄安新区、长三角、粤港澳大湾区、海南自贸区以及其他具有投资价值的区域。

中国人寿表示,合伙企业的投资聚焦于基础设施公募REITs,有助于形成存量资产和新增投资的良性循环,促进基础设施行业健康发展,是服务实体经济的重要实践。同时,投资基础设施公募REITs有助于增加险资组合收益。

契合险资投资需求

记者调研了解到,公募REITs具有分红较为稳定、风险较低的特点,符合险资对长期稳定投资收益的需求。在资产荒背景下,不少险资将关注重点转向公募REITs。

“公募REITs的底层资产主要是成熟优质、运营稳定的基础设施项目,大致可分为两类,一类是经营权类项目(比如收费公路、污水垃圾处理等),另一类是产权类项目(比如产业园区、仓储物流等)。其收益来源主要有两方面,一是底层资产的运营收益,比如租金收入等;二是资产增值带来的资本利得。”某基金公司人士告诉记者。

国寿投资不动产投资事业部相关负责人表示,基础设施资产运营收益通常具有长期稳定、波动性较低的特点,因此公募REITs分红相对稳定,与险资特性高度契合。此外,由于REITs的底层资产与股票、债券等大类资产的相关性较低,险资通过投资REITs可以分散投资组合风险,提高投资组合的稳定性。自首批公募REITs上市以来,险资便将其作为战略性资产进行全方面布局。

记者在与保险机构交流时了解到,不少机构正在积极关注和配置公募REITs。某中小保险资管公司相关负责人告诉记者:“公司有专门团队对公募REITs等创新型产品进行研究。在市场利率下行期间,公司发挥大类资产配置优势,寻找能够提供长期、稳定收益的资产,REITs等产品都是公司重点关注的方向。”在他看来,未来整个保险行业对REITs等资产的配置比例有望逐步提升。

当前,保险机构处于新旧会计准则切换的窗口期,新旧会计准则在金融资产分类和减值计提等方面的不同在一定程度上会促使险资投资偏好发生变化,保险机构更青睐能够提供稳定分红收益的资产。瑞思不动产金融研究院院长朱元伟表示,为了减少会计报表的波动性,保险机构倾向于投资期限长、期间收益稳定、净值波动小的产品。而以REITs为代表的基础设施投资比较符合相关要求,所以得到保险机构青睐。国寿投资不动产投资事业部相关负责人解释,新会计准则下,REITs仅期间分红计入损益表,持有期间的价格波动和处置时点的价差收入均不影响损益表,平滑了REITs价格波动对保险机构利润的影响。

北京排排网保险代理有限公司总经理杨帆认为,政策层面鼓励险资投资公募REITs,为险资提供了良好的投资环境。2023年9月,国家金融监督管理总局发布《关于优化保险公司偿付能力监管标准的通知》提到,对于投资公开募集基础设施证券投资基金(REITs)中未穿透的,风险因子从0.6调整为0.5。

发展壮大公募REITs市场

尽管公募REITs的特点与险资的需求相匹配,但业内人士认为,当前险资投资公募REITs仍存在一些掣肘,建议进一步提升公募REITs市场规模和流动性,优化险资相关投资政策,提升信息披露的及时性和准确性等,进而提升险资投资积极性。

业内人士认为,当前公募REITs市场规模和流动性有限,无法容纳大规模资金,还需进一步发展和壮大公募REITs市场。国寿投资不动产投资事业部相关负责人认为,当前公募REITs市场流动性略显不足,整体换手率偏低,单只REIT体量较小,承接险资等大体量资金的难度较大,建议简化扩募流程、提升扩募效率,推动REITs通过资产收购和处置优化资产组合,培养公募REITs的“蓝筹股”,提升市场流动性。

此外,偿付能力的约束也会影响险资投资意愿。该负责人表示,险资投资REITs仍有掣肘,如目前受偿付能力约束较大,建议进一步优化相关政策,适当降低投资风险因子,提升险资投资意愿。

朱元伟也认为,在现行规则下,即使险资投资REITs的风险因子从0.6降至0.5,但依然高于险资投资股票的风险因子。另外,很多保险机构的考核周期依然是以1年-3年为主,不利于险资充分体现作为耐心资本的优势,容易导致投资动作短线化。建议从政策和机制上持续进行优化,鼓励险资成为多层次REITs市场的真正主力。

在信息披露方面,上述负责人建议,压实基金管理人责任,强化信息披露机制,提升信息披露的及时性和准确性。建议参考成熟市场信息披露的要求和规则,定期向投资者报告包括但不限于:公司的财务状况、运营成果、市场风险、管理层讨论与分析以及可能影响投资者决策的其他重要信息,运营端披露底层资产运营数据,同时可参考上市公司要求设立投资者交流机制,确保市场参与者能够及时了解REITs的最新动态。

业内人士还建议,险资在投资公募REITs时需深入研究底层资产的质量、现金流状况等,注意防范风险。杨帆认为,保险公司应提升在公募REITs投资方面的专业能力,合理评估项目风险,实现稳健投资。

有话要说...