多晶硅:稍安勿躁

- 情感

- 2025-04-09 17:42:03

- 12

来源:紫金天风期货研究所

【20250408】云评论 | 多晶硅:稍安勿躁

2025年4月8日,多晶硅期货日内大幅下跌,其中,主力合约PS2506开于43280元/吨,收于42405元/吨,日内跌幅达1.90%,盘面最低至40880元/吨,创下上市以来新低。

近期基本面数据实际并未显示向下强驱动,日内增仓大幅下跌,一定程度上为市场集中交易远期悲观预期所致,主要包括:(1)国内终端抢装临近结束,历史库存的消化难度加大;(2)西南丰水期电价下调,生产平均成本有进一步下调;(3)对等关税宣布,悲观情绪加剧。

整体来看,日内盘面对于光伏产品出口下滑及成本的下调存在一定过度交易,诚然基本面过剩矛盾仍未解决,价格大趋势仍是下行,但当前期货也需面临交割货物略有短缺的现状。短期来看,在注册仓单起量,以及基本面矛盾进一步深化前,近月合约或难深跌,后期关注注册仓单量级,以及丰水期硅料库存变化情况。

一、行情回顾

2025年4月8日,多晶硅期货日内大幅下跌,其中,主力合约PS2506开于43280元/吨,收于42405元/吨,日内跌幅达1.90%,盘面最低至40880元/吨,创下上市以来新低。

图1:PS2506价格走势(元/吨)

二、基本面变化情况

多晶硅生产维持低开工率,供应延续低位,库存去化有限。

上周多晶硅产量环比+0.14至2.46万吨;库存环比-0.5万吨至26.65万吨。

行业平均生产成本方面,上周多晶硅平均生产成本环比-100元/吨至4.15万元/吨,毛利润及毛利率环比分别+75元/吨、+0.2个百分点至-1492元/吨、-3.77%。

数据来源:百川盈孚 ;紫金天风期货研究所

硅片端,上周硅片开工率小幅提升。截至4月6日,硅片周产量为13.55GW,环比+3.5GW、+35%;库存为20.9GW,环比+1.4GW、+7%。4月硅片排产环比上调,预计4月硅片产量达58.02GW,环比+7.26GW、+14%,同比-7.48GW、-11%。4月抢装或延续,但下旬随着抢装影响的逐步结束,硅片价格或难以继续上调。

电池片端,截至3月31日,国内光伏电池厂库为1.28GW,环比-0.23GW、+15%。4月电池排产或继续保持增长趋势,分技术来看,PERC、BC、HJT、Topcon电池排产环比分别-0.32、+0.53、-0.37、+8.53GW至1.8、2.93、0.99、57.7GW。

数据来源:SMM;紫金天风期货研究所

组件端,4月组件排产环比继续上调,增速有所收窄。预计4月组件产量为57.88GW,环比+6.88GW、+13%,同比+2.78GW、+5%。

注册仓单方面,截至4月8日,多晶硅注册仓单合计30吨,自4月1日办理交割业务以来,未有增长。

三、后续价格怎么看

近期基本面数据实际并未显示向下强驱动,日内增仓大幅下跌,一定程度上为市场集中交易远期悲观预期所致,而对于悲观预期,或有以下几点:

(一)终端抢装临近结束,历史库存的消化难度加大

公开数据显示,多晶硅显性库存为27万吨,而结合市场调研和历史平衡推导,硅料总库存或在40-50万吨左右,历史库存压力较重。

即便H1存在终端抢装情况,并带动了多晶硅下游主材环节排产增加、涨价落地,但就硅料-硅片环节的平衡来看,本轮终端起势对于硅料库存去化有限,其中Q1硅料总库存或去化3万吨左右,量级不大,而Q2需面临丰水期西南产能复产,硅料或难延续去库。

此外,H1的终端需求前置,也引发市场对于H2新增装机的担忧,若下半年国内终端装机环比上半年无超预期增量,硅料存在面临需求坍塌的可能。

(二)西南丰水期电价下调,生产平均成本有进一步下调

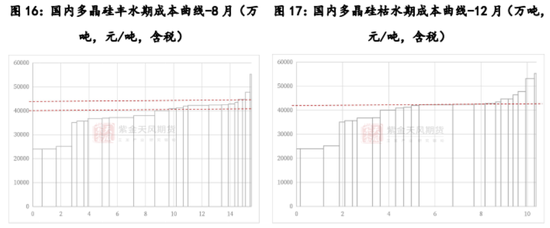

我们在此前的报告中,对多晶硅生产曲线进行过推导,基本结论为:若考虑历史库存,对历史库存进行简单平均消化的情况下,丰水期供需平衡价格或落于4.1-4.2万元/吨;枯水期供需平衡价格或落于4.2万元/吨左右。

多晶硅生产成本中,电力成本占比达40%-50%,电价的变动对硅料生产成本影响较大,西南地区多晶硅产能占总产能的18%,西南电价变动对于成本的影响同样受到关注。据部分调研信息,今年云南丰水期电价或低于去年,我们依据信息重新计算当地产能生产成本,实际结果显示成本曲线变动有限,地区生产成本较此前版本下降1100元/吨左右,但暂不影响平衡价格判断。

若后续市场对历史库存和丰水期累库的交易程度加深,该部分成本差额或在盘面有所体现。

(三)对等关税宣布,悲观情绪加剧

当地时间4月2日,美国总统特朗普在白宫签署两项关于所谓“对等关税”的行政令,宣布美国对贸易伙伴设立10%的“最低基准关税”,并对某些贸易伙伴征收更高关税,其中,美国对中国、越南、泰国、柬埔寨等分别实施34%、46%、36%、49%的“对等关税”,对东南亚的关税加征,引发市场对于光伏产品出口的担忧。

此前,为应对美国对中国光伏产品的包括“双反”在内的制裁,同时基于别国生产成本、国际税收优势,国内光伏企业将下游环节转移至东南亚或经东南亚转出口。但自2024年起,美国开启对东南亚的“双反”调查,双反叠加对等关税后,综合税率均有大幅增长。

仅从硅料环节考量,当前税率的增加暂不影响国内硅料出口,一方面国内硅料产量占全球的90%以上,且建设周期较长,难以快速转移至海外,国内硅料产能仍凸显重要性,另一方面,特朗普命令附件中,也列出多晶硅等特定行业材料不受新一轮关税影响。

在下游环节方面,美国光伏电池、组件主要从东南亚进口。据安泰科数据,自东南亚进口的组件比例下调至65%,东南亚组件产能80%由中国企业投资建设,可以说税率的叠加对光伏产品出口至美国确有一定影响,同时阻碍了中国建立海外供应链,但就组件量级而言,EIA显示2024年美国光伏组件进口总量为48.7GW,该部分量级的适当减少,或难直接对多晶硅需求造成重大打击。

整体来看,日内盘面对于光伏产品出口下滑及成本的下调存在一定过度交易,诚然基本面过剩矛盾仍未解决,价格大趋势仍是下行,但当前期货也需面临交割货物略有短缺的现状。短期来看,在注册仓单起量,以及基本面矛盾进一步深化前,近月合约或难深跌,后期关注注册仓单量级,以及丰水期硅料库存变化情况。

作者:陈琳萱

期货从业证号:F03108575

交易咨询证号:Z0021508

下一篇:夫妻共同财产与公司法关系探讨

有话要说...